來源|金角財經

撰文|Chong Lei

每天凈賺1.34億元,每小時凈賺約560萬元,這就是“海運一哥”中遠海控新鮮出爐的2024年業績。

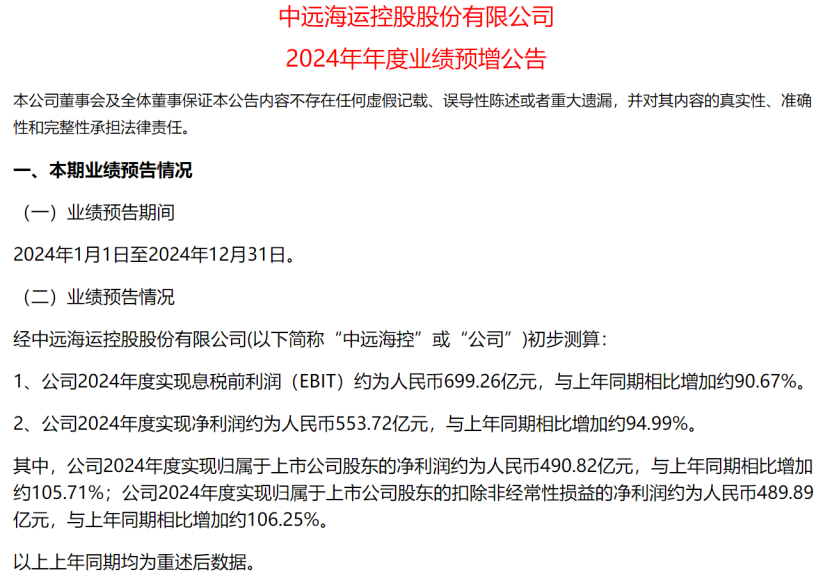

近日,中遠海控發布2024年業績預告,預計全年實現營業利潤(EBIT)約699.26億元,同比增長約90.67%;實現扣非凈利潤489.89億元,同比增長106.25%,實現翻倍。

成為“海上印鈔機”,中遠海控并未滿足。通過連續購入物流公司股權,中遠海控繼續打造“集裝箱航運+港口+相關物流”一體化全鏈服務品牌,不斷增強全球供應鏈韌性。

此舉既是為了提前應對即將到來的航運周期調整,更重要的,還是為了應對來自太平洋對岸突施冷槍。

就在不久前,“中遠系”被美國國防部列入最新版“中國軍事企業”清單,盡管中遠海控目前尚未被直接納入其中,但倘若美國執意對中國航運業施加壓力,作為“中遠系”最重要的上市公司,中遠海控恐難以置身事外。

而兩天之后,特朗普就要再度入住白宮,全球貿易保護主義浪潮再度洶涌起來,對于中遠海控來說,勢必帶來不確定的沖擊。

每天賺過億后,中遠海控真正的挑戰恐怕要來了。

潑天的利潤

談及中遠海控超乎尋常的盈利能力,便無法繞開一個關鍵的地緣政治事件——紅海危機。

這一危機已持續擾攘一年有余,不僅毫無平息態勢,近期更是呈現出進一步激化的局面。而恰恰是這一事件,成為了中遠海控利潤飆升的重要推手。

2023年11月起,也門胡塞武裝為配合哈馬斯作戰,對經過紅海的多艘商船發動數次襲擊,導致國際航運危機。該事件加劇了中東的緊張局勢,波及了國際海運。紅海危機拉開帷幕。

2024年初,來自聯合國貿易和發展會議(UNCTAD)的警示顯示,紅海危機正在給本就脆弱的全球貿易和供應鏈帶來破壞性的影響。

彼時,UNCTAD貿易物流處處長霍夫曼在聯合國的一場記者會上作出上述表示稱,在俄烏沖突和巴拿馬運河水位偏低帶來重大挑戰的情況下,紅海航運危機還導致了航運成本上升和溫室氣體排放增加。

這番話絕非危言聳聽,因為蘇伊士運河是國際航運的重要交通樞紐,該航道承載著全球12%至15%的海運貿易,其中包括大約20%的海運集裝箱貿易。

所以,就在紅海危機爆發后不久,從上海出發的平均航運成本就翻了一番多,前往歐洲的平均航運成本增加了三倍以上。即使前往美國西海岸的船只不經過蘇伊士運河,但其平均航運成本也有所增加。此外,保險費也飆升,增加了整體交通成本。

而紅海危機后,中遠海控單季盈利連續上漲三個季度。

中遠海控在業績預告中稱,2024年集裝箱航運市場貨量溫和增長,但因紅海局勢持續發酵等因素,有效船舶運力供給不足,市場運價處于相對高位。因此,2024年中遠海控集裝箱航運業務實現量價齊升,取得了較好的經營業績。

對中遠海控而言,當前的利好因素在于,紅海危機歷經長時間發酵,從現階段局勢來看,短期內仍缺乏緩解的明顯跡象。

2025年1月12日,紅海地區局勢緊張加劇,美國海軍“哈里·杜魯門”號航母戰斗群在執行任務期間,遭到也門胡塞武裝的猛烈攻擊。這場突如其來的沖突持續了9個小時,最終導致美軍航母戰斗群不得不撤離戰場,向紅海北部轉移。

美國及其盟友是否會采取更激烈的報復措施,胡塞武裝又將如何應對,這些都讓國際地緣政治博弈進一步復雜化。而這一局面持續,意味著中遠海控有望繼續從航線調整帶來的運力緊張、運費上漲等方面獲益,鞏固盈利。

買買買

左手提著印鈔機,右手放開買買買。

2024年,中遠海控連續購入物流公司股權,以增強“集裝箱航運+港口+相關物流”一體化全鏈服務能力。

2024年12月20日,中遠海控發布公告稱,其全資子公司中遠海運集運與中遠海運集團簽署《股權轉讓協議》,以21.43億元向中遠海運集團收購中遠海運物流12%股權。

此次交易完成后,中遠海運集運對中遠海運物流的持股比例由7%上升到19%,成為其第二大股東。

中遠海運物流在綜合物流供應鏈領域處于國內領先地位,提供包括倉儲、運輸、配送、關務、船貨代理等全球“陸海空”一體化端到端服務。2024年8月,中遠海運集運還與中遠海運物流簽署了《數字化供應鏈建設協同共建框架》,隨后雙方所屬單位密集開展項目共建活動。

更令市場矚目的投資出現在同年11月下旬,中遠海控和上港集團還同時公告,擬分別出資10億元認購上汽安吉物流股份有限公司(下稱“安吉物流”)7500萬元新增股本。

也就是說,中遠海控和上港集團合計用20億元從上汽集團獲得安吉物流20%的股份。目前,中遠海控還持有上港集團15.55%股權。

安吉物流成立于2000年9月,是上汽集團下屬所屬專業從事汽車物流業務的全資子公司。

據官網介紹,其擁有覆蓋國內所有城市的公、鐵、水運輸網絡,投資建設滾裝船50艘,鐵路站臺100個,公路駁運車2萬臺,年運作能力1000萬輛。同時,在美國、墨西哥、英國、荷蘭、印尼、泰國、澳大利亞設立海外物流公司,國際服務網絡覆蓋100多個國家。

一名上海航運交易所研究員稱,此次的股權出售及認購交易,應是由國資委引導央國企在關鍵領域股權合作、資源整合。此前,國資委已經引導中遠和上汽的股權合作,2022年10月,中遠海運集團宣布無償把其持有的中遠海控5%股權劃轉給上汽總公司;上汽總公司則宣布向中遠海運集團無償劃轉其所持有的上汽集團5.82%股權。

中遠海控在公告中稱,安吉物流在汽車物流行業處于領先地位,但市場競爭加劇背景下,國內整車運輸量和運價有所下降。2023年全年,安吉物流營業收入為314.8億元,凈利潤13.4億元;2024年前7個月,安吉物流營業收入為131.6億元,凈利潤6億元。

究竟是何種因素,引得這位航運領域的超級巨頭,將目光投向物流企業,并果斷展開投資布局呢?深究之下,答案聚焦于“協同效應”這一關鍵因素。

用大白話來說,中遠海控主要搞航運,就是把貨物從一個碼頭運到另一個碼頭。相比之下,物流公司能做的事情就更多了,比如可以幫忙把貨物從工廠運到港口,在港口進行裝卸和倉儲,然后再運到目的地的倉庫,甚至還能送到客戶手里。

如果僅僅是航運,中遠海控的角色其實更像一個搬運工,但不斷擴張在物流方面的商業版圖后,客戶只需要找中遠海控一家公司,就能解決所有的物流問題,競爭優勢就出來了。

此外,協同效應還體現在,中遠海控在航運方面有很多資源,比如船只、碼頭等。而物流公司也有自己的資源,如倉庫、運輸車輛等。

通過資本運作,中遠海控能把這些資源整合起來,提高資源的利用效率。例如,以前貨物從船上卸下來后,可能需要找其他公司的倉庫來存放,現在中遠海控自己有倉庫,就可以直接把貨物存放到自己的倉庫里。

然而,中遠海控在物流股權領域頻繁進行收購動作,這一現象背后,除了蘊含著擴大商業版圖的戰略考量,或許更為關鍵的因素,是為了積極應對航運行業即將到來的周期調整。

拐點信號出現

中遠海控在過去一年實現了極為可觀的盈利,此時預言行業周期即將調整,是否為時尚早?

然而事實上,預示航運周期調整的信號已然出現。以兩個具有重要代表性的航運指數為例,波羅的海干散貨指數目前最新數值為1063點,上海出口集裝箱運價指數最新為2290.68點,兩大航運價格指數與前期高點相比,均呈現出了明顯的大幅下滑態勢。

在這些重要航運價格指數顯著下滑背后,季節性或許是其中一個影響要素,但更值得注意的是,全球經濟增速下滑導致航運需求不足,正在不斷上演。

2024年,歐洲的經濟增速緩慢,制造業采購經理指數(PMI)多次低于榮枯線,尤其德國的經濟增長陷入停滯狀態。數據顯示,2024年11月,歐元區綜合PMI從10月的50點降至48.1點;12月,綜合PMI指數終值從11月的48.3升至49.6點,但仍低于50的榮枯分界線。

同時,隨著消費者信心持續低迷,造成消費數據不盡如人意,這一系列因素導致歐洲航線進口貨運需求不足,使得航運公司不得不采取降價策略以爭奪有限的貨量。

此外,全球經濟增長腳步變慢,工廠開工率降低,對原材料的需求減少。比如房地產行業不景氣,對鐵礦石、水泥等原材料的需求就跟著減少,再加上制造業訂單也在減少,煤炭、鋼材這些原材料的運輸量下降,航運需求少了,運費價格上不去,指數也就跟著跌了。

有投資者認為,雖然航運市場存在一定的季節性規律,如每年上半年尤其是第一季度通常是淡季,因為春節假期影響,中國工廠停工,導致運輸需求減少。但往年在淡季期間,航運價格指數的下滑幅度相對較為穩定,且通常不會出現近月這樣大幅下滑的情況。此外,近期并沒有出現異常的季節因素變化,如惡劣天氣等對航運市場造成重大影響。

長期來看,除了需求放緩,貿易局勢不穩定在近期愈發突出,對航運價格指數的影響更為顯著。

市場普遍擔心特朗普上臺后推行貿易保護主義政策,可能迫使眾多國家與地區加快區域貿易合作的戰略布局。

例如,歐盟繼續推進內部市場一體化,加強與其他國家和地區的貿易協定談判;亞洲一些國家也在積極推動區域全面經濟伙伴關系協定(RCEP)等區域貿易合作機制的發展。

這種區域貿易合作的蓬勃發展態勢,已然在一定程度上重塑了全球貿易的固有格局,貿易活動愈發呈現出區域化與集團化的顯著特征。然而,不得不正視的是,此類區域合作模式在一定程度上自帶排他屬性,這極有可能引發全球貿易格局的深度分化。

長此以往,貿易保護主義的思潮恐將進一步甚囂塵上,進而對全球貿易與航運行業帶來更為猛烈的沖擊,給整個行業帶來諸多難以預估的風險與挑戰。

疊加當前航運價格指數的大幅暴跌,種種跡象均隱隱指向一種可能性——航運行業的周期拐點或許已悄然降臨。

美國施壓

就中遠海控而言,隨著“中遠系”進入美國的關注視野,一系列潛在壓力正悄然浮現。這種壓力雖未全然顯露,卻在國際關系與地緣政治的復雜棋盤上,成為高懸于中遠海控頭頂的“達摩克利斯之劍”,其影響不容小覷。

當地時間1月6日,美國國防部通過《聯邦公報》發布最新版“中國軍事企業”清單,此次更新的清單涉及通信、能源、運輸等多個領域,其中涉及航運和船舶行業的企業中,就涉及中國遠洋海運集團旗下公司。而中遠海控也是該集團旗下公司。

“中國軍事企業清單”目前主要是警示作用,但可能為美國政府其他部門的進一步制裁提供參考。美國國防部根據美國國會《2021財年國防授權法案》第1260H條的法定要求,設立了“中國軍事企業清單”,稱目的是對抗中國的軍民融合戰略,美國國防部每年都會發布該清單,并不時增刪。

當然,目前中遠海控這家上市公司,并沒有被清晰寫著列入“中國軍事企業”名單,但如果“中遠系”被美國不斷盯上,中遠海控作為其中最重要的資本平臺,未來承壓可能只是時間問題。

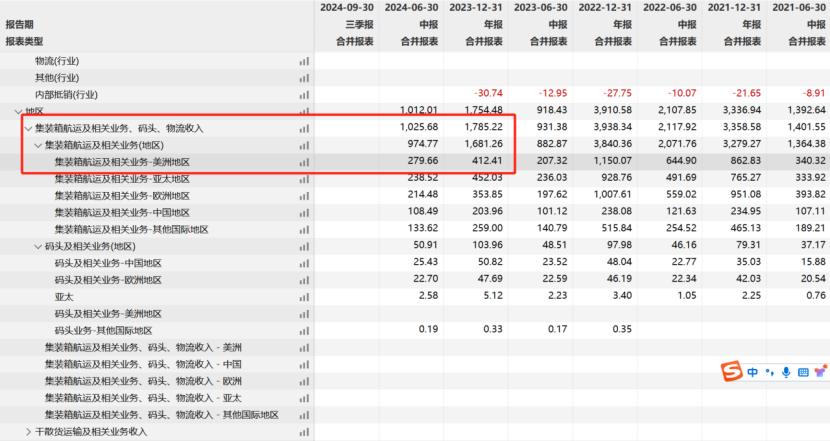

美國的壓力對于中遠海控來說不能忽視,因為美洲地區業務對其來說十分重要。2024年上半年,該公司集裝箱航運收入共計974.77億元,其中美洲地區貢獻了279.66億元,占比接近3成。

若美國持續對“中遠系”施加壓力,中遠海控在全球供應鏈體系中所扮演的角色,極有可能遭到廣泛質疑。在當前復雜的國際政治經濟形勢下,中遠海控的部分合作伙伴,出于對自身商業利益與風險管控的考量,難免會擔憂與中遠海控的合作關系,會因美國政府的干預而遭受不利影響。

基于此,這些合作伙伴極有可能選擇逐步減少合作規模,甚至徹底終止合作,這無疑將給中遠海控的業務拓展與全球布局帶來嚴峻挑戰。

此外,即便美國未施加額外壓力,中遠海控在美洲地區的業務本身便存在顯著的不穩定性。

在通脹壓力的持續影響下,美國居民的消費意愿已然受到抑制。有分析師預計,美國消費者價格月度報告將顯示連續第五個月堅挺上漲,甚至會強化美聯儲更長時間暫停降息的情境。

“12月的CPI報告可能會加劇對通脹放緩進程停滯的擔憂。”有經濟學家稱。

此外,特朗普預計將對多種進口商品加征關稅的政策,使得進口商不得不承擔更高的關稅成本。而這些額外成本,最終大多轉嫁至消費者身上,致使進口商品價格攀升。消費者面對價格上漲的進口產品,購買能力與購買意愿同步下降。

這一系列連鎖反應,對國際貿易秩序與航運業均產生了負面影響,而中遠海控在美洲地區的業務,也難以在這一復雜形勢下獨善其身。

從當前形勢分析,航運周期進入調整階段的前期跡象已極為顯著,只是現階段紅海危機在一定程度上掩蓋了這一趨勢的全貌。擅長“談判藝術”的特朗普和馬斯克,一旦實質性介入紅海危機,相較被條條框框約束的拜登,可能擁有更大的機會緩解緊張局勢。

待紅海局勢緩解后,中遠海控將直面利潤層面的嚴峻考驗。屆時,全球航運市場的格局、貿易需求的變化趨勢等多方面因素,都將對中遠海控的盈利能力構成挑戰。

這不僅關乎中遠海控的未來,也將深刻影響全球航運的未來走向。

參考資料:

財新《紅海危機讓中遠海控2024年凈利增長超一倍》

財新《中遠、上港20億元戰略入股上汽安吉物流獲20%股權》

財新《中遠海運回應被列入美國“中國軍事企業”清單:全球化運營不受影響》

第一財經《UNCTAD警告:紅海危機對全球貿易和供應鏈帶來破壞性影響》

相關新聞